Снижение уровня экономической активности в результате реализации санитарно-эпидемиологических противовирусных мероприятий и прогнозируемая рецессия после окончания карантинного режима требуют существенного увеличения расходов бюджетов всех уровней на стимулирование экономики, занятости, поддержку уязвимых категорий граждан. В этой ситуации возрастают требования к сбалансированности доходов и расходов бюджетов, в том числе местных бюджетов

Снижение уровня экономической активности в городской экономике прогнозируется, в первую очередь в отраслях сферы услуг, а также в секторе малого бизнеса и самозанятости, поэтому зависимость местных бюджетов от доходов, генерируемых именно в этих секторах, может стать существенным фактором риска бюджетной несбалансированности местных бюджетов.

Как известно, несмотря на наличие общих проблем местных бюджетов, в том числе крупных и крупнейших городов (высокая зависимость от безвозмездных поступлений из регионального бюджета и, как следствие, низкая мотивация к мобилизации собственных источников налоговых и неналоговых доходов), структура источников доходов местных бюджетов весьма различна. Такая структура в том числе зависит от результативности политики органов местного самоуправления по мобилизации собственной налоговой базы, которая как раз и представлена в основном малым бизнесом (налоги на совокупный доход – федеральные налоги, подлежащие зачислению в бюджеты городских округов по нормативу 100%[1]), а также находящимся на территории муниципального образования недвижимым имуществом физических лиц (налог на имущество организаций – региональный налог) и земельными участками в частной собственности (за некоторыми исключениями, например, земельные участки под многоквартирными домами не подлежат налогообложению земельным налогом).

При этом до последнего времени показателями эффективной социально-экономической и бюджетной политики местных властей считались, с учетом возможных оговорок, следующие индикаторы.

Во-первых, относительно высокая доля налогов на совокупный доход (единый налог на вмененный доход (ЕНВД); налог, взимаемый в связи с применением упрощенной системы налогообложения (УСН); налог, взимаемый в связи с применением патентной системы налогообложения; единый сельскохозяйственный налог) является индикатором активной работы по развитию малого бизнеса, для которого предусмотрены указанные налоговые режимы.

Во-вторых, высокая доля земельно-имущественных налогов (земельный налог и налог на имущество физических лиц) – является индикатором активности в сфере инвентаризации недвижимого имущества и эффективности экономической и градостроительной политики, выражаемой в капитализации недвижимого имущества.

В-третьих, доля неналоговых доходов от аренды муниципального имущества является индикатором эффективности управления муниципальным имуществом.

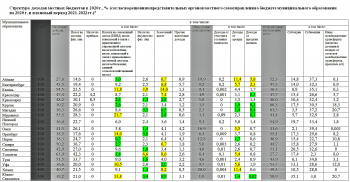

В представленной таблице, построенной на основе выборки 19 крупнейших, крупных и больших российских городов (муниципальных образований), показано, что суммарная доля доходов их бюджетов от налогов на совокупный доход, используемых в налогообложении малого бизнеса и самозанятых, в рассматриваемой выборке городов составляет от 3% в Абакане и 5,8% в Омске до 21,7% в Мурманске. Если высокая доля таких налоговых доходов в Мурманске и Южно-Сахалинске, скорее всего, связана с особенностями налогообложения рыбохозяйственной деятельности[2] и не может быть однозначно признана фактором риска, то в Казани, Оренбурге и Уфе, где доля доходов от налогов на совокупный доход составляет более 10%, риски существенного сокращения фактических бюджетных доходов достаточно велики.

Малый и средний бизнес формирует также существенную долю доходов местного бюджета от аренды муниципального имущества. Если в большинстве рассматриваемых муниципальных образований доля указанных неналоговых доходов в общем объеме доходов не превышает 3–4%, то Абакане и Химках Московской области – более 11%, а в Екатеринбурге, Тольятти и Уфе – более 5%. В текущих условиях в данном случае естественной мерой было бы предоставление льгот по такой аренде, но это приведет к еще большим потерям местных бюджетов, наряду с прекращением арендных отношений компаниями, которые сократят или вовсе прекратят свою деятельность.

Также следует отметить, что сохраняющаяся в ряде регионов практика закрепления за местными бюджетами части налога на прибыль (в рассматриваемой выборке местных бюджетов зафиксирована в Краснодаре и Красноярске) в существующих экономических условиях также может выступить фактором несбалансированности местных бюджетов.

Таким образом, в "зоне риска" оказываются бюджеты городов, где значительная доля бюджетных доходов зависит от активности малого бизнеса – налоги на совокупный доход, доходы от аренды муниципального имущества. Как правило, это растущие высокодиверсифицированные городские экономики – Екатеринбург, Казань, Оренбург, Уфа, Химки, Мурманск, Южно-Сахалинск. В зоне риска в этих городах находится не менее 15% планируемых доходов местных бюджетов (25–35% планируемых собственных доходов). Напротив, в городах с "индустриальной" (Красноярск, Пермь, Самара) или депрессивной (Курган) экономикой, зависимость от активности малого бизнеса не столь велика – указанные виды доходов составляют не более 6% планируемых на 2020 год доходов местных бюджетов.

Относительным "островом стабильности" в структуре местных бюджетов являются местные налоги на землю и на имущество физических лиц, которые в меньшей степени зависят от текущего состояния экономики. Риски снижения доходов по таким налогам носят скорее среднесрочный характер и связаны с возможной переоценкой в будущем кадастровой стоимости объектов недвижимого имущества, если рыночная стоимость указанных объектов недвижимости существенно снизится вместе со снижением общего уровня экономической активности.

В рассматриваемой выборке местных бюджетов доля земельно-имущественных налогов наиболее высока в Казани и Тольятти – 17,9 и 15,2% соответственно. В интервале 9–9,6% указанная доля зафиксирована в планируемых на 2020 год доходах бюджетов Екатеринбурга, Краснодара, Самары, Химок, Абакана. На этом фоне выделяются бюджеты Уфы, Красноярска, Оренбурга, Смоленска, Мурманска, Магадана, Южно-Сахалинска, где доля "относительно стабильных" земельно-имущественных налогов не превышает 5% планируемых доходов.

[2] Рыбохозяйственные организации и ИП, осуществляющие вылов водных биологических ресурсов, признаются налогоплательщиками ЕСХН (п.2.1 ст.346.2 Налогового кодекса РФ).

Источник данных для расчетов: база данных "Консультант Плюс". Желтым цветом выделены наиболее высокие, а зеленым – наиболее низкие значения долей соответствующих налогов в доходах местных бюджетов.